住宅購入の資金計画は長期間に渡るものであるため、「予定通りに進められなかったらどうしよう」と不安になることがあります。多額のローンを返済することになるので、資金計画に失敗すると、その後の生活に大きな負担がかかってしまいかねません。

資金計画の失敗を避けるには、事前に失敗例を知っておくことが役に立ちます。そこで本記事では、住宅購入時の資金計画でよくある失敗例とその対策を紹介していきます。そのうえで、失敗しない資金計画の立て方を4つのステップでお伝えしますので、ぜひ参考にしてみてください。

失敗しない資金計画とは?よくある失敗例と対策

住宅購入で失敗しない資金計画を立てるためには、失敗例を知り対策をとることが重要です。ここでは、よくある失敗例を10ケース紹介し、失敗を避けるためのポイントを説明します。ご自身の資金計画と照らし合わせて確認してください。

1.返済期間を長く組んでしまった

住宅ローンの返済期間を長く組んだことで定年後も返済が続き、老後の生活が苦しくなるケースがあります。確かに、返済期間を長くすれば、月々の返済額は少なくなります。しかし、定年後はたとえ仕事に就いていても収入が減ってしまうことが多く、定年後のローン返済は老後生活を圧迫しかねません。

多くの金融機関が住宅ローンの返済期間を最長35年としていますが、定年後も返済し続けるような資金計画は避けたほうが無難です。資金計画を立てるときは定年までに完済する前提で、返済期間と返済額のバランスを考えることが大切です。ライフプランを考えたうえで予算を設定し、その範囲内で物件を探すことをおすすめします。

2.頭金ゼロ・少額で借りた

頭金ゼロで住宅ローンを借りると、毎月のローン返済で生活が厳しくなることがあります。

近年は、金融機関の競争もあり、少額の頭金で住宅ローンを利用できるようになりました。40代以下の世代では、3割以上の人が頭金ゼロの「フルローン」を組んでいるというデータもあります。

頭金の用意がなくても住宅を購入できるというのを魅力に感じる方もいるでしょう。しかし、頭金が少額の場合、借入額が大きくなり支払う利息も増えてしまいます。その結果、購入した住宅を売却したとしても差額のローンが多く残ってしまう「オーバーローン」の状態が続くことになり、生活資金に不安が出てしまう可能性もあります。

将来的なライフスタイルの変化にも目を向け、ある程度の頭金を用意して住宅ローンの借入額を減らすようにしましょう。

3.金利の選択を間違えた

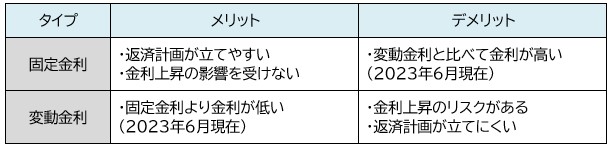

住宅ローン借入時の金利の選択は、資金計画に大きな影響を与えます。金利タイプには大きくわけて固定金利と変動金利があります。

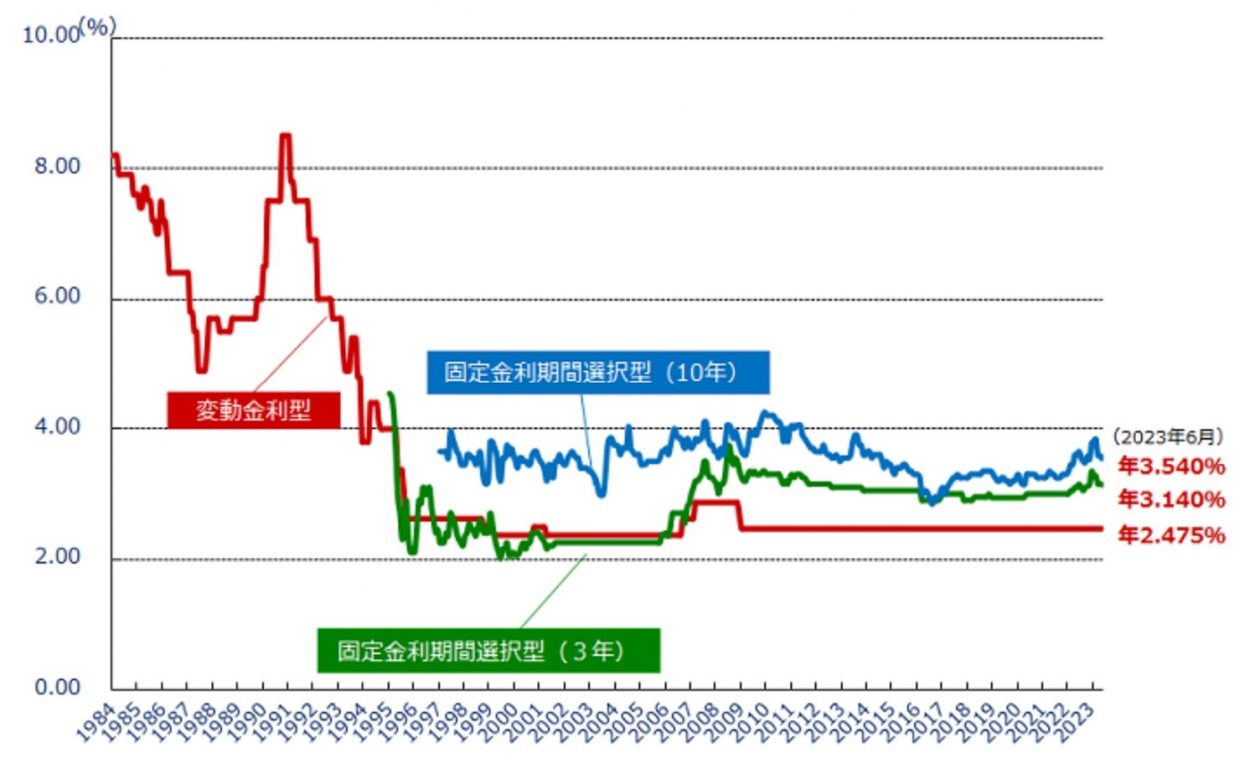

出典:住宅金融支援機構HP

上記のグラフにあるように、過去20年、固定金利より変動金利のほうが低い状態が続きました。住宅ローンの金利は、購入金額が高く長期間であることからわずかな違いでも大きな差を生みます。どちらの金利タイプが自分に合っているか、メリットとデメリットを比較しながら選ぶことが重要です。

ここから、次のようにまとめられます。

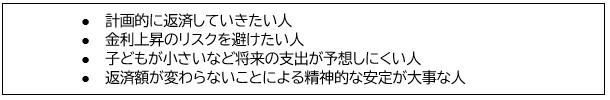

固定金利が向いている人

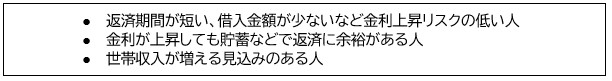

変動金利が向いている人

<関連記事|住宅ローンの金利動向はどうなる?後悔しない借入のタイミングとは?>

https://www.sbs-mhc.co.jp/column/moneyplan/230601/

4.年収だけでシミュレーションしていた

年収だけで「借りられる額」を判断して資金計画を立ててしまうと、生活に余裕がなくなる可能性があります。なぜなら、保険料・子どもの教育費・趣味に使う費用など、実際の支出額は家庭によってそれぞれ違うからです。

年収でシミュレーションする際には、収入から算出した「借りられる金額」だけでなく、実際に無理なく返せる金額なのかを考えて資産計画を立ててください。住宅ローンの返済は長期間になるため、収入状況が変わったり、支出が増えたりすることも考慮しましょう。

<関連記事|住宅ローンの借入額の目安は?年収別シミュレーションで無理なく返済できる額を解説>

https://www.sbs-mhc.co.jp/column/moneyplan/220801/

5.ランニングコストを考慮していなかった

住宅購入後は住宅ローンの返済だけではなく、さまざまなランニングコストがかかってきます。ランニングコストの見積もりが甘いと、のちのち家計を圧迫することになりかねません。

ランニングコストには次のようなものがあります。

ランニングコストがどれくらいかかるのかを事前にしっかりと調べ、生活にどのくらいの負担になるか想定しておくことが重要です。

特に修繕費は強制的に支払うものではなく、自ら積み立てる費用です。万が一の際に「修繕費用がない」と後悔しないよう、計画的に積み立てておきましょう。

6.ボーナス返済に期待しすぎた

住宅ローンのボーナス返済を利用していると、会社の業績が悪化するなどの理由でボーナスが支給されなくなった際に返済が厳しくなります。ボーナス返済は月々の返済額を減らすには有効な手段ですが、ボーナスの有無やその額は会社の業績に左右されることを考慮してください。

ボーナスを見込んで資金計画を立てていると、資金計画の大幅な変更を迫られたり、最悪の場合、返済できなくなったりする可能性もあります。ボーナスに頼りすぎた返済計画は避けるのが無難です。

7.良かれと思って繰り上げ返済しすぎた

住宅ローン返済中にまとまった金額を前倒しで返済する繰り上げ返済をしたために、生活が苦しくなるのは本末転倒です。

繰り上げ返済をすれば、返済期間を短縮し総返済額を減らせます。しかし、住宅ローン返済中には、返済中に出産や子どもの進学、親の介護などのライフイベントでまとまったお金が必要になることもあります。ほかにも、病気やケガで一定期間の収入が途絶えるなど、予期せぬ事態が起こらないとも限りません。

ローンは早く完済したいと多くの人が考えますが、ライフスタイルに応じた生活費や、いざというときのための余裕資金は確保しておきましょう。また、住宅ローン控除期間に繰り上げ返済をすると、次に解説する税制上のメリットを受けられなくなることもあるので、タイミングを見極めることも重要です。

8.住宅ローン控除の手続きをしなかった

住宅ローン控除を受けるには、住宅ローンを組んだ翌年に確定申告をする必要があります。しかし、そのことを知らずに手続きをしていないと損をしてしまいます。

住宅ローン控除は、住宅購入時に住宅ローンを使用した場合、最長13年間にわたり「年末時点のローン残高の0.7%」が住民税や所得税から控除される制度です。

とりわけ、会社員など通常は自分で確定申告をする機会のない人は注意が必要です。確定申告が遅れた場合でも、申告から遡って5年分の所得税は還付されますが、それ以前の分の控除は認められません。また、住民税は遡って控除が適用されることはありません。

住宅ローンを組んだ翌年には、確定申告することを忘れないようにしましょう。確定申告のやり方に不安がある場合は、最寄りの税務署や税理士に相談することをおすすめします。

<関連記事|住宅ローン控除で住民税が安くなる?控除の上限額や安くなる理由を解説>

https://www.sbs-mhc.co.jp/column/moneyplan/220101/

<関連記事|2022年改正で長期優良住宅の住宅ローン控除はどう変わる?適用条件や申請方法を解説>

https://www.sbs-mhc.co.jp/column/moneyplan/220301/

9.転職や共働きの解消で収入が減少した

住宅ローン契約時は共働きを想定していたものの、出産後に妻が仕事復帰できず返済が苦しくなったというケースも見受けられます。

想定外の転職や共働きの解消によって、資金計画作成時とは事情が変わることも少なくありません。特に出産後は、「保育所が見つからずに仕事復帰ができない」「子どもが病気がちで時短勤務に変更する」といった理由で収入が減るケースがあります。

共働き前提の資金計画は、どちらかが働けなくなった途端に破綻してしまうことになります。以下のように、将来予期していないことが起きた際にも返済が行き詰まらないような工夫をしましょう。

10.思わぬ事故や病気があった

住宅ローン返済中の病気やケガが原因で、住宅ローンを返済できなくなるケースもあります。団体信用生命保険(以下団信)に加入したとしても、保障を受けられるのは契約者の死亡と高度障害のケースのみで、病気やケガは対象外であるためです。

また、団信にも入っておらず契約者が死亡してしまった場合、遺された家族が返済義務を負います。多くの金融機関では団信への加入を義務づけていますが、フラット35では任意で選択することになります。家族へ大きな負担をかけてしまうリスクを防ぐために、団信へは必ず加入するようにしましょう。

そのうえでさらに病気やケガに備えるには、団信に特約を付加する方法や医療保険に加入する方法があります。現在加入中の生命保険・医療保険なども含め、どのような場合に保険の対象になるかを理解し、必要な保険を選ぶことが大切です。

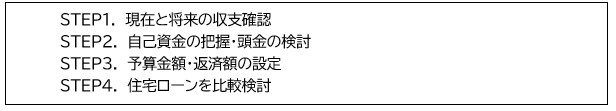

これで安心!失敗しない資金計画の立て方

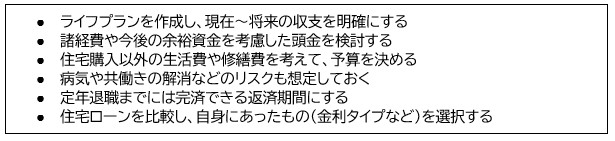

資金計画を立てる際は、以下の4つのステップを意識しましょう。

それぞれのステップについて詳しく解説していきます。

STEP1.現在と将来の収支確認

住宅ローンは、長期的に返済していくものです。そのため、住宅ローンを契約する時点だけでなく将来の収支も明確にすることが資金計画に求められます。

将来の収支を明確にするためには、以下のような状況を考慮したライフプランを作成することをおすすめします。

ライフプランを作成して将来の収支や必要な貯蓄額を把握することで、堅実な資金計画を立てられるでしょう。ライフプランの作成が難しいと感じる場合は、ファイナンシャルプランナーなどに依頼するのも一手です。

STEP2.自己資金の把握・頭金の検討

将来の収支が把握できたら、現在の自己資金から頭金がどのくらい用意できるのかを検討しましょう。頭金は一般的に住宅資金全体の20%以上が望ましいとされています。

頭金の検討の際は、諸経費についても考慮が必要です。諸経費は物件価格の5〜10%ほどかかり、決して安い金額ではありません。

諸経費には次のようなものが含まれます。

頭金を多くすれば住宅ローンを返済する負担は少なくなりますが、貯蓄をすべて使ってしまうと、その後の生活に余裕がなくなり、いざというときに困ることになるので注意が必要です。最低でも6ヶ月〜1年分の余裕資金が残るように、頭金の額を決めてください。

<関連記事|不動産取得税の軽減措置とは?控除額から申請手続きまで解説!>

https://www.sbs-mhc.co.jp/column/moneyplan/220601/

STEP3.予算金額・返済額の設定

STEP1〜2で現在と将来の収支確認と頭金の検討ができたら、そこから住宅購入の予算や月々の返済額を算出していきます。予算を考える際には、将来的に負担にならないように返済額を設定することが重要です。

月々の返済額の目安は現在の家賃です。とはいえ、毎月のローン返済額が現在の家賃と同程度では負担が大きすぎることになってしまうでしょう。住宅購入後は固定資産税や修繕費など、さまざまな費用がかかります。月々の返済額が現在の家賃から2万円程度差し引いた金額になるように予算を組むのが無難です。また、子どもが成長するにつれ支出が増える可能性があることも、あらかじめ計算に入れておきましょう。

STEP4.住宅ローンを比較検討

無理のない返済をするためには、住宅ローンを比較検討する際に、ライフプランをイメージして返済期間や金利タイプを選択することが重要です。

住宅ローンは返済期間を長くすると月々の返済額を減らせますが、定年後も住宅ローンが残っていると、収入が減るなかで返済をしていかなければならなくなります。一方、返済期間を短くすると月々の返済額が多くなります。住宅ローンの返済期間を検討する際は、収入の増減や退職金も含めて考えることが大切です。

2023年現在は、固定金利の相場が1.0〜1.5%程度、変動金利の相場が0.4%程度と、変動金利のほうが有利な状況です。ただし、今後長期金利が長期的に上昇するようになれば、固定金利のほうが有利になる可能性もあります。

住宅ローンは「借り換え」をすることで、毎月の返済額や総返済額を減らせることもあるので、状況に合わせて借り換えを含めた見直しをしていくことをおすすめします。

まとめ

住宅購入時の資金計画に失敗すると、人生に大きな影響を与えてしまいます。資金計画を立てる前に、失敗例に該当していないか確認してみてください。

あらためて、資金計画時の重要ポイントをまとめます。

ポイントを押さえた資金計画を立てることで、失敗する可能性は低くなります。甘い見通しで立てた資金計画は、不測の事態に対応できず、大幅な変更を強いられたり、ときには破綻したりします。

住宅購入後に後悔しないためにも、しっかりとした資金計画を立てていきましょう。

<関連記事|賢く建てたい!注文住宅で予算オーバーにならないための工夫>

https://www.sbs-mhc.co.jp/column/moneyplan/221002/

住宅会社

住宅会社 展示場

展示場