2026年01月31日 (土)

ローコスト住宅とは?その魅力と注意点について解説

マイホームを建てたいと考えているものの、予算の制約で二の足を踏んでいる方は少なくありません。そんな中、注目されているのが「ローコスト住宅」という選択肢です。一般的な注文住宅よりも大幅に費用を抑えながら、質の高い住まいを実現できる可能性があるローコスト住宅ですが、「安いから品質が悪いのでは?」「どこかに欠陥があるのでは?」と不安を感じる方もいらっしゃるでしょう。 本記事では、ローコスト住宅の基

続きを読む

2023年06月22日 (木)

注文住宅建設を考えたとき、気になるのが住宅ローンの動向ではないでしょうか。住宅ローンの金利は景気の見込みや政府の金融政策によって変動します。そこで今回は、これまでの住宅ローン金利の推移から今後の動向を探り、あわせて金利タイプの種類や借入のタイミングを解説します。

ご自分に合った住宅ローンを選ぶための参考にしてみてください。

目次

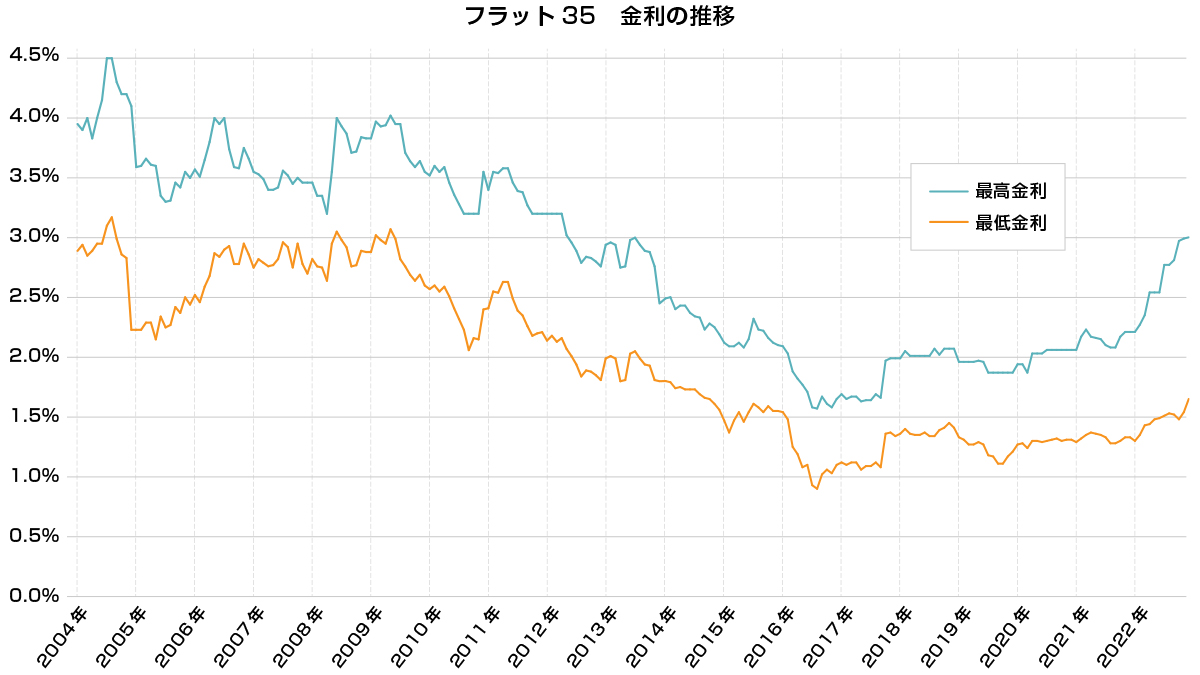

データ参照元:https://www.flat35.com/kinri/kinri_suii.html

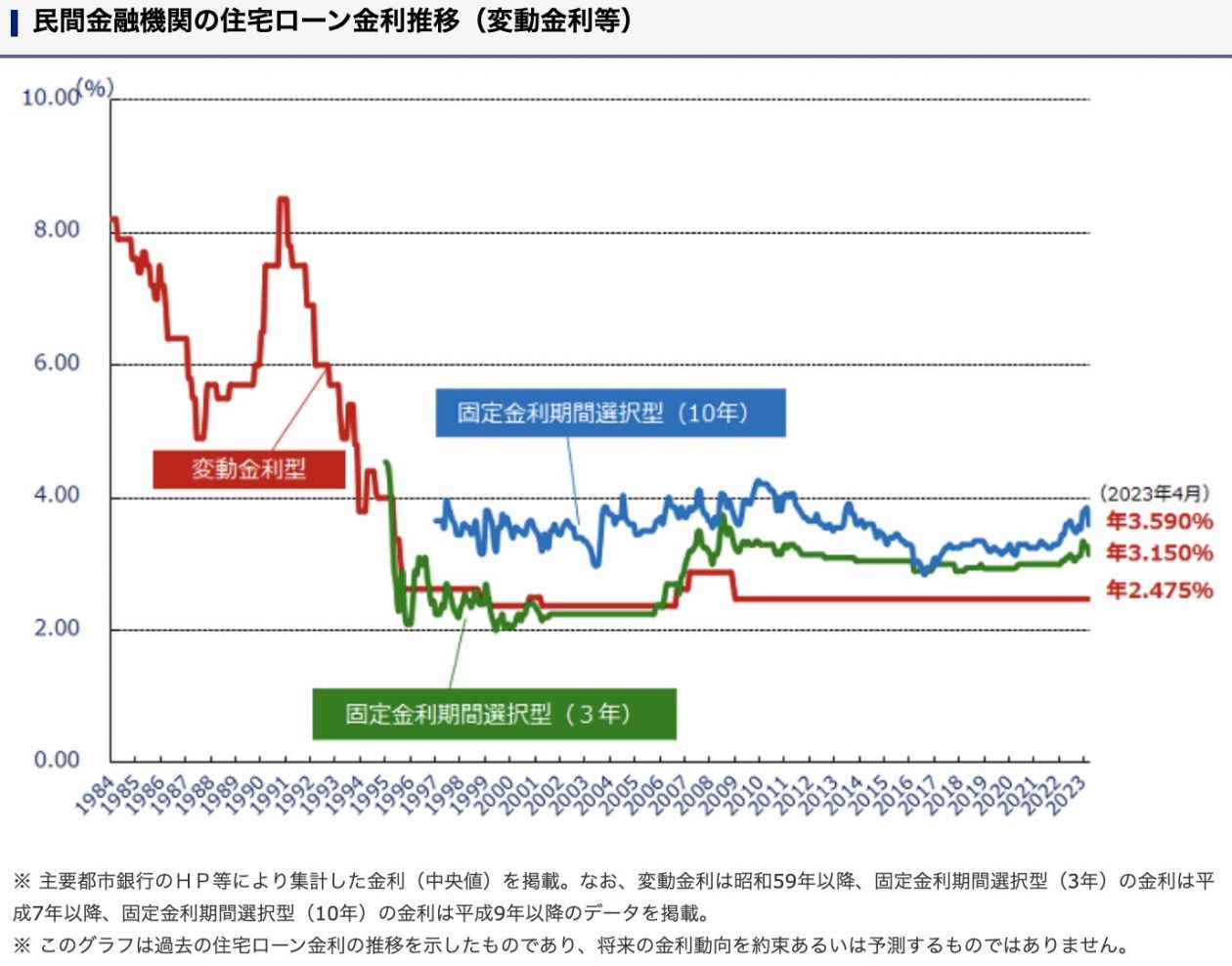

まずは大まかに住宅ローンの動向を把握するために、金利の推移を見ていきましょう。住宅ローン金利は、フラット35(全期間固定金利)も変動金利も、2004年から2022年までの18年間で下降しています。

基本的に全期間固定金利よりも変動金利のほうが金利は低くなっています。変動金利の推移を見てみると、2004年に1.4%だった金利は徐々に低下し、2022年には0.4%となりました。これは過去最低の水準であり、住宅ローンを組む人には明るい話題となります。

一方、フラット35は、2004年ごろ3%だった金利が徐々に低下し、2019年には1%前半の水準になりました。その後は、若干の上昇傾向で、2022年は1%代後半となり、2023年5月には1.83%となっています。

これから住宅ローンを借り入れて新築を購入しようと考えている方が気になるのは、今後金利がどうなるかでしょう。以下、住宅ローン市場の現状と、今後どのような動きを見せるのかを解説します。

引用:https://www.flat35.com/loan/atoz/06.html

住宅ローンの金利タイプは大きく分けて、変動金利と固定金利があります。変動金利は文字通り、金利が変わるローンで、固定金利は指定期間を通して金利の変動がないローンです。

変動金利は「短期金利」をもとに決められ、固定金利は長期国債の利回りに代表される「長期金利」をもとに決定されます。銀行は政策金利と市場金利を参考に独自の金利設定をしており、現在は変動金利・固定金利ともに最低水準となっています。

全期間固定金利のフラット35は2022年ごろから若干の上がり調子ですが、現在も低めの水準です。

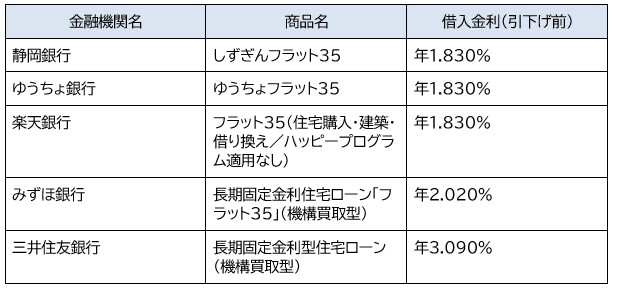

参考までに、フラット35の住宅ローン金利を金融機関別に5つ紹介します。

例えば静岡銀行は、みずほ銀行や三井住友銀行などのメガバンクよりも借入金利が低い水準です。住宅ローンの借入をお考えの方は、お近くの店舗を確認してみるとよいでしょう。

つづいて、住宅ローンが今後どのように動くのかを見ていきましょう。

日銀は景気を活性化させるためマイナス金利政策を実施してきましたが、この政策をリードしてきた黒田総裁は2023年4月に退任しました。新しく総裁に就任した植田和夫氏もマイナス金利政策を継続すると明言しているため、住宅ローン金利が大きく上昇する可能性は低いでしょう。

以下、住宅ローンの金利種類別に動向を解説します。

変動金利は日銀の金融政策の影響を受けて、金利が変動するタイプです。日銀が金融緩和政策を継続する限り、変動金利も低い水準を保ち、横ばいで推移するでしょう。

しかし、今後インフレが進行すれば日銀が利上げに踏み切る可能性もあり、その結果しだいでは変動金利が上昇するかもしれません。

また、キャンペーンで金利を下げていた銀行の場合、キャンペーン期間が終了し、新規で住宅ローンを組む人への負担が増える可能性もあります。

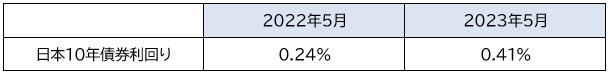

固定金利は「長期金利」を参考に設定されています。長期金利は「新発10年国債の利回り」に代表される金利であり、国内外の投資家による市場取引で決まる金利です。 2022年12月に日銀が政策を修正したこともあり、長期金利の代表である10年国債の金利は上の表に示したように上昇傾向です。長期金利上昇を背景に、住宅ローンを利上げするケースが増えています。

2022年12月に日銀が政策を修正したこともあり、長期金利の代表である10年国債の金利は上の表に示したように上昇傾向です。長期金利上昇を背景に、住宅ローンを利上げするケースが増えています。

20年前後の長期固定金利の動向は金融機関によってさまざまです。20年固定金利は、2022年まで複数の金融機関で取り扱いがあり、低金利競争がされていました。しかし、アメリカの政策金利の引き上げに伴い、20年固定金利から撤退する金融機関が増えています。

今後、長期金利の低下に伴い低い水準に戻る可能性はありますが、今後の動向は不確定なところが多いでしょう。

20年前後の長期固定金利は撤退する金融機関が多い一方で、30年超の長期固定金利はフラット35が競合となるため、金利を上げない姿勢をとる見込みです。

フラット35は、住宅金融支援機構が全国に300以上ある金融機関と提携して実施している全期間固定金利の住宅ローンです。

フラット35は、2019年9月に1.05%の最低ラインを記録し、その後は細かな上下を繰り返しました。2022年以降は上昇傾向で12月には1.65%。その後もゆるやかな上昇を続け、直近では2023年3月に1.96%、4月に一旦1.76%まで下がり、5月には1.83%へと上昇しています。

住宅ローンを選ぶときには、金利の種類や特徴を知っておく必要があります。それぞれの特徴を理解したうえで最適な住宅ローンを選ぶとよいでしょう。以下にそれぞれ解説します。

そもそも金利とはお金を一定期間貸し借りするための費用であり、金融資産の期間によって長期金利と短期金利に区別されます。

違いは以下の通りです。

住宅ローンの場合、固定金利は長期金利の影響を受け、変動金利は短期金利の影響を受けます。住宅ローンの金利については後述します。

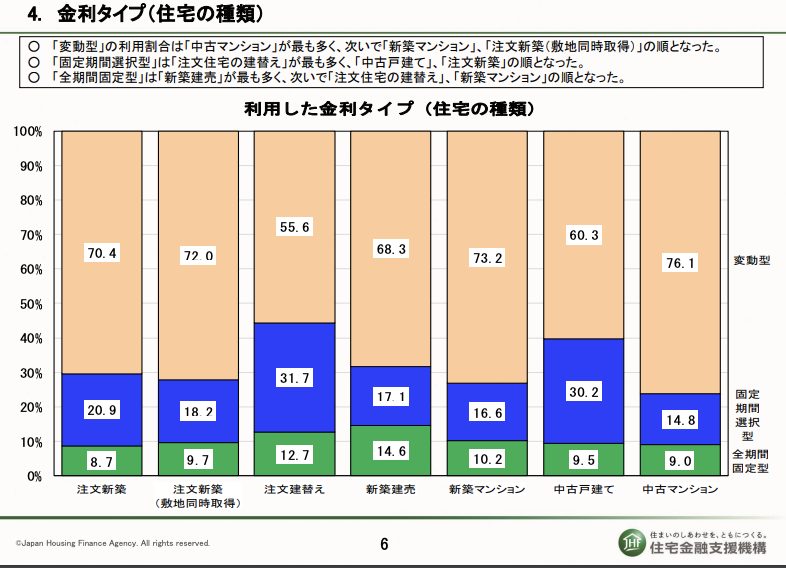

引用:https://www.jhf.go.jp/files/400365161.pdf

固定金利は、指定されている期間を通じて金利が変動しません。なかでもフラット35に代表される全期間固定金利は、ローンを組んだ時点で返済額が確定するため、将来のマネープランを立てやすく、精神的負担も少ないのがメリットです。

一方で、変動金利は文字通り金利が変動するため、毎回金利見直し後の支払い額に肝を冷やすことがあるかもしれません。現在の低金利は約30年ほどのことで、1992年の金利は8%を超えていました。現在は1%以下の金利の銀行もありますが、今後金利が上がっていく可能性も十分あります。

住宅ローンの選び方に正解はありません。現時点で低い変動金利を選択し、将来金利が上がったら対応を考える方法もあれば、変動金利よりも金利水準は高くても安心感を得るために固定金利を選択する方法もあります。

固定期間選択型は、固定金利の期間が設定されており、期間が終了してからは変動金利に切り替えたり、固定金利のまま継続したりする金利タイプです。

固定期間中は、返済額を一定にできるため「子どもの教育費が終わるまで」など返済を一定にしたい期間が定まっている人に向いています。

大手企業や公務員など、勤続年数によって年収が上がる見込みのある方もマネー設計がしやすいでしょう。

金利ミックス型は、固定金利と変動金利を組み合わせてつかえる金利タイプです。固定期間選択型と変動金利型の両方のメリットを受けられますが、取り扱いのある金融機関が少ないというデメリットもあります。

金利上昇のリスクを理解したうえで、変動金利の低金利を享受する住宅ローンです。

https://www.photo-ac.com/main/detail/1624002

住宅ローンの借入先は大きく分けて、公的機関による公的融資と銀行などに代表される民間融資の2種類があります。それぞれの特徴や違いを把握して、ご自分に合った住宅ローンを選ぶことが大事です。以下に解説します。

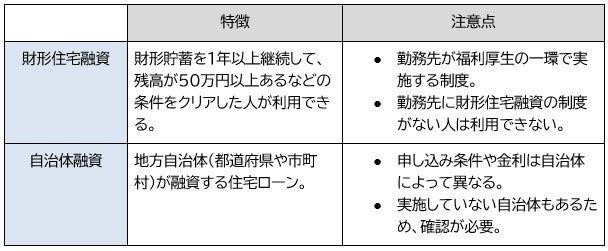

公的融資は、公的機関から資金を借り入れる住宅ローンです。代表的なものに以下の2つがあります。

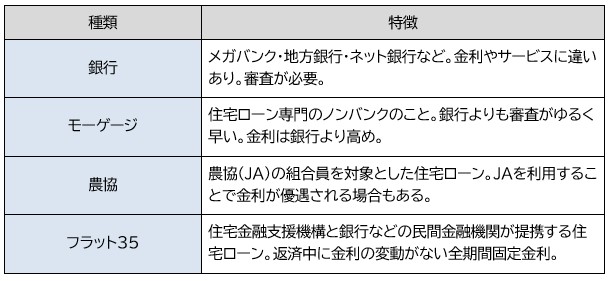

民間融資は、銀行や住宅ローンを専門に扱う金融機関・信用金庫・農協などの民間機関が行う住宅ローンです。

機関ごとに金利の種類やサービス内容に違いがあり、自分に合った商品を選べます。代表的な民間融資は以下の通りです。

住宅ローンの借入先については、以下の記事も参考になります。

関連記事:住宅ローンの種類・借入先はどう選ぶ?それぞれの特徴を徹底解説https://www.sbs-mhc.co.jp/column/moneyplan/210902/

住宅ローンを検討するポイントは金利の種類や借入先だけではなく、返済方法や、諸費用を含む最終的な返済額なども考えておかなくてはなりません。以下にそのポイントを解説します。

住宅ローンの返済方法には、「元利均等返済」と「元金均等返済」があります。

住宅ローンを組む人の多くに選ばれているのが元利均等返済です。金利が変わらない限り、毎月の返済額が変わらないため、返済計画が立てやすいというメリットがあります。一方で、返済当初は利息分の割合が大きいため、元金の減り方がゆるやかで、最終的な支払い額は元金均等返済よりも多くなるのがデメリットです。

元金均等返済は元金を変えずに返済する方法のため、最終的な返済額が少なくなるメリットがあります。一方、返済当初は返済額が大きいため、収入に余裕のない人は返済に行き詰まる可能性があります。

ローンを組んでからの10年間の収入や、子どもの教育費など起こり得るライフイベントを考慮して、返済方法を決めるとよいでしょう。

マイホームを取得するにはさまざまな費用がかかります。住宅ローンを組むときには、住宅にかかわる諸費用も考慮して総返済額を比較・検討するとよいでしょう。

主な費用は以下の通りです。

上記のなかでも「保証料」や「融資の事務手数料」は金融機関によって違い、数十万円の差になる場合もあります。

「保証料」や「事務手数料」の差を金融機関ごとに比較すると、借入先を決めるときの判断材料になるでしょう。

団信とは団体信用生命保険のことで、住宅ローンを返済中に契約者が死亡したり、高度障害になったりした場合に、保険金でローン残高を返済するものです。

民間金融機関の場合は、団信への加入が義務付けられていますが、フラット35では団信への加入義務はありません。

死亡・高度障害以外でも、がん・脳卒中・心筋梗塞など特定の病気にかかったら団信が適用される特約もあります。

ただし、特約をつけると、通常はローンの金利が0.1〜0.3%上がるため、他の医療保険などとのバランスを見て特約をつけるかどうかの判断をするとよいでしょう。

また、住宅ローンの契約者にATM手数料の無料化や提携クレジットカードのポイント付与といった特典を与える金融機関もあります。

住宅ローンの動向を見極めるのは銀行員など金融のプロでも難しく、予測できない部分が大きいものです。金利の動きを予測できない以上、ローンの契約者自身がどれだけリスクを許容できるかがポイントになります。

例えば、「金利上昇に耐えられる貯蓄がある」「家計に余裕がある」「返済期間が短い」「借入額が少ない」などの条件が揃う人は、変動金利を選んでもよいでしょう。

一方で、「収入に対してローン返済額の割合が大きい」「30年以上など長期で借り入れる」などの人が変動金利を選ぶと、金利上昇が負担になる場合があります。その場合は、返済計画が立てやすい全期間固定金利を選ぶとよいでしょう。

借入のタイミングに正解はありません。確実性がないからこそ、リスクに対処する方法を身につけておきましょう。

本記事では、住宅ローンの動向や金利タイプ、借入のタイミングなどを解説しました。

マイホームは生涯でもっとも大きな買い物となる場合が多く、住宅ローンを組んで取得する人が大半です。住宅ローンの選び方で、その後のライフプランや生活の質が変わる場合もあります。無理のない返済計画や金利上昇のリスクを考えたうえで、ご自分に合った住宅ローンを選びましょう。

最適な住宅ローンがわからない場合は、イメージを膨らませるためにも、展示場のモデルハウスに相談してみてはいかがでしょうか。

↓住宅の購入計画に関する記事はこちらもチェック!↓

ウッドショックは今後も続く?今から住宅を購入しても大丈夫?

https://www.sbs-mhc.co.jp/column/moneyplan/230502/

土地が値上がりする可能性は?上昇率が高いエリアや将来の見通し

https://www.sbs-mhc.co.jp/column/land/230402/

| SUN | MON | TUE | WED | THU | FRI | SAT | ||

|---|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 8 | 9 | 10 | 11 | 12 | 13 | 14 | ||

| 15 | 16 | 17 | 18 | 19 | 20 | 21 | ||

| 22 | 23 | 24 | 25 | 26 | 27 | 28 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 8 | 9 | 10 | 11 | 12 | 13 | 14 | ||

| 15 | 16 | 17 | 18 | 19 | 20 | 21 | ||

| 22 | 23 | 24 | 25 | 26 | 27 | 28 | ||

| 29 | 30 | 31 |