2023年07月18日 (火)

住宅購入時に失敗しない資金計画!失敗例から対策を学ぼう

住宅購入の資金計画は長期間に渡るものであるため、「予定通りに進められなかったらどうしよう」と不安になることがあります。多額のローンを返済することになるので、資金計画に失敗すると、その後の生活に大きな負担がかかってしまいかねません。 資金計画の失敗を避けるには、事前に失敗例を知っておくことが役に立ちます。そこで本記事では、住宅購入時の資金計画でよくある失敗例とその対策を紹介していきます。そのうえで

続きを読む

2021年09月20日 (月)

数多くの金融機関や公的機関で取り扱いがある住宅ローン。借入先によって審査基準や金利が変わることもあるため、よく比較した上で自分に合った商品を探すことが大切です。

今回は、公的機関による公的融資と銀行などの民間融資、それぞれの住宅ローンの特徴やメリット・デメリットについて解説します。

また、合わせて共働き夫婦が利用できる住宅ローンや最近注目を集めているリバースモーゲージ型住宅ローンについても紹介します。

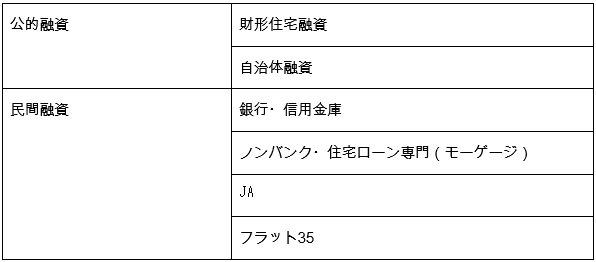

住宅ローンの種類を列挙してみました。ここからもわかるように、住宅ローンの借入先の種類は、「公的融資」と「民間融資」の2種類に大きく分けられます。それぞれの特徴を解説します。

公的融資は、公的機関が貸し出す住宅ローンのことです。公的融資には財形住宅融資と自治体融資などがあります。それぞれの特徴を見ていきましょう。

財形融資は、勤務先で財形貯蓄を1年以上続けて残高が50万円以上あるなど、一定の条件を満たした人が申し込みできる住宅ローンです。

財形住宅融資は企業の福利厚生制度であるため、この制度を導入している企業に勤務している人のみが対象となります。

自治体融資は、都道府県や市町村などの地方自治体が融資を行う住宅ローンです。自治体によって申し込み条件や金利が異なり、また実施していない自治体もあるため確認するようにしましょう。

民間ローンは、銀行や信用金庫のほか、住宅ローン専門の金融機関、農協などのさまざまな民間機関が取り扱っている住宅ローンです。

各金融機関が独自の住宅ローンを用意しているため、金利タイプやサービスの種類が多く、自分に合ったものを選ぶことができます。ただし、利用の際には、各金融機関や保証会社の審査を通過しなければなりません。

住宅ローンを扱っている銀行には、メガバンク、地方銀行、ネット銀行などがあります。それぞれの特徴を見ていきましょう。

メガバンクは三菱UFJ銀行・三井住友銀行・みずほ銀行の3行のことを指します。メガバンクの住宅ローンの特徴は、審査が点数制だということです。年齢や勤務先、勤続年数、年収などの客観的状況を点数化し、その点数が一定以上にならないと融資を受けられないシステムです。

メガバンクは資金力に余裕があるため比較的金利が低く、審査のスピードも早いことも特徴といえます。

地域密着型の地方銀行や信用金庫の住宅ローンの金利は、メガバンクやネット銀行に比べるとやや高めです。しかし、利用者の状況に合わせた柔軟な対応を行ってくれるため、審査は比較的通りやすいといわれています。

メガバンクの審査に通りにくい個人事業主や中小企業の経営者などは、地方銀行や信用金庫の住宅ローンの利用を検討しても良いでしょう。

ネット銀行は、従来の銀行のように実店舗を持たず、取引をインターネット上で行う銀行です。住宅ローンもネットで申し込みができるため、実際に窓口に行かずに済むというメリットがあります。

また、店舗を持たず人件費を抑えられることから、住宅ローンの金利は低めです。ただし、対面での相談を行わないため審査は画一的で、柔軟性に欠けているとされています。

ノンバンクとは銀行のような預金業務を行わず、住宅ローンなどの融資業務に特化した金融機関です。住宅ローン専門のノンバンクはモーゲージバンクと呼ばれます。

ノンバンクの融資は銀行の住宅ローンに比べて審査基準が緩いため、銀行の審査に通りにくい個人事業主でもローンを受けられる可能性があります。また、審査のスピードが早いので、早めに契約を進めたい場合もノンバンクの融資が選択肢に入るでしょう。ただし、金利は銀行の住宅ローンよりも高めです。

JAバンクの住宅ローンは、JAの組合員が融資対象です。農業者以外でも出資金を預けて組合に加入すれば、準組合員として住宅ローンを利用できます。

さらに、JAバンクを普段から利用していれば、金利優遇を受けることができるというメリットがあります。

フラット35は住宅金融支援機構と民間金融機関が提携して運営する住宅ローンです。銀行や信用金庫、ノンバンクなど多くの金融機関で申し込みができます。

フラット35の最大の特徴は、借入時の金利が返済期間中に変わらない「全期間固定金利型」であることです。金利の変動による影響を受けず、返済計画が立てやすいというメリットがあります。

また、通常の住宅ローンでは「団体信用生命保険(団信)」に加入することが融資の条件となりますが、フラット35では義務ではありません。そのため、健康上の理由で団信に加入できない人でも申し込みできます。

フラット35の利用を検討する際は、下記の「フラット35S」や「ダブルフラット」についても合わせて知っておくと良いでしょう。

フラット35Sとは、耐震性や省エネルギー性など一定の条件を満たす住宅を取得する場合に、借入金利が一定期間引き下げられる制度です。

建物が満たしている技術基準によって、「金利Aプラン」か「金利Bプラン」が適用されます。Aプランでは最初の10年間、Bプランでは最初の5年間、金利が引き下げられます。購入予定の住宅が対象になるのか確認しておきましょう。

ダブルフラットとは、借入期間の異なるフラット35を組み合わせるプランです。例えば、返済期間が20年の「フラット20」と返済期間が35年の「フラット35」を組み合わせることで、当面の返済額は高くなるものの、20年後からは返済額を減らすことができます。

子どもの進学時期や定年退職を考えに入れて、お金のかかる時期に返済額を減らせるように住宅ローンを設計できます。

結婚・出産を機にマイホームを購入する方も多いでしょう。夫婦でマイホームを購入する場合、共働きであればいくつかの借り方から選ぶことができます。

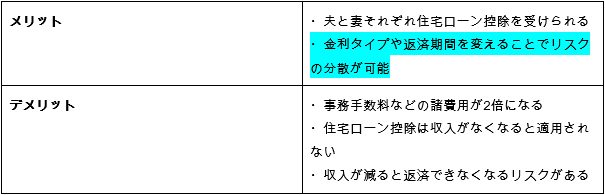

ペアローンは、夫婦それぞれで個別に契約を結ぶことを指します。それぞれで金利タイプや返済期間を別に設定できることから、ローンのリスクを分散したい場合にもおすすめです。また住宅ローン控除も2人分を受けられるため節税に繋がります。

ただし、2つの契約を結ぶことになり、住宅ローンにかかる手数料なども2倍になります。また、どちらか片方の収入が減った場合、返済が厳しくなるケースも考慮しておきましょう。

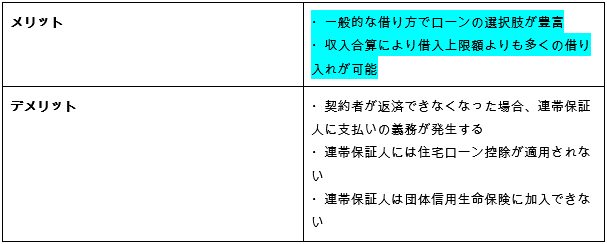

単独ローンは、どちらか1人が単独で住宅ローンを借りるという一般的な住宅ローンの借り方です。そのため選べるローンの選択肢が豊富というメリットがあります。また単独ローンには「収入合算」という方法があり、2人の収入を合算することで、1人の収入での借入上限額よりも多くの借り入れも可能です。

ただし、配偶者を連帯保証人にしないと収入合算できないため、契約者が返済できなくなった場合、配偶者に支払いの義務が発生します。契約者に万一のことがあった場合は、団信でカバーできることもありますが、配偶者は団信に加入できない点にも注意が必要です。

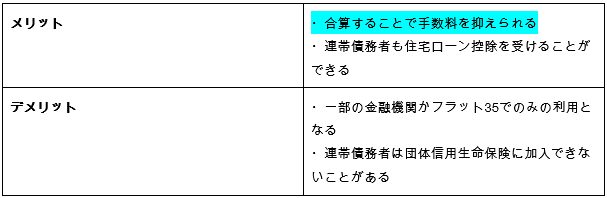

連帯債務は、主となる契約者1人と連帯債務者1人の連名で住宅ローンを契約することです。夫か妻どちらか1人が主となる債務者となり、もう1人も連帯債務者として全額の債務を負うことになります。

契約自体は1つですが、連帯債務者も住宅ローン控除を受けることができます。また、合算することでペアローンよりも手数料を抑えることが可能です。ただし、対応できる住宅ローンはフラット35と一部の金融機関の住宅ローンのみで、選択肢は多くありません。

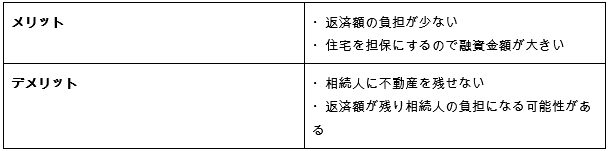

リバースモーゲージ型住宅ローンとは、リバースモーゲージの仕組みを活用した住宅ローンです。リバースモーゲージは自宅を担保に融資を受ける仕組みで、自分の死後自宅が売却されて返済にあてられます。リバースモーゲージ型住宅ローンを契約できる条件は、多くの金融機関で60歳以上とされています。

存命中は利息の返済のみになるため、月々の返済の負担を減らせるのがリバースモーゲージ利用のメリットです。ただし、相続人には自宅を残せないこと、売却時に不動産価格が低下していた場合は完済できない可能性があることなどデメリットもあります。

住宅ローンは借入先によって、それぞれメリット・デメリットがあります。複数の借入先や種類を比較して、ご自身に合った住宅ローンを選択できると良いでしょう。

住宅ローンなど家づくりに関してお悩みの方は、ぜひお気軽に展示場へご相談ください。

また、住宅ローンの選び方や金利タイプについて詳しく知りたい方は、以下の記事もぜひ参考にしてみてください。

「住宅ローンの選び方とは?初心者でもわかる比較ポイントを解説」

https://www.sbs-mhc.co.jp/column/moneyplan/210701/

「住宅ローンの金利タイプの選び方!固定金利や変動金利などの仕組みを解説」

2023年07月18日 (火)

住宅購入の資金計画は長期間に渡るものであるため、「予定通りに進められなかったらどうしよう」と不安になることがあります。多額のローンを返済することになるので、資金計画に失敗すると、その後の生活に大きな負担がかかってしまいかねません。 資金計画の失敗を避けるには、事前に失敗例を知っておくことが役に立ちます。そこで本記事では、住宅購入時の資金計画でよくある失敗例とその対策を紹介していきます。そのうえで

続きを読む

2024年07月30日 (火)

ローコスト住宅とは、一般的な住宅よりも低価格で建築される住宅のことです。ローコスト住宅の特徴やメリット・デメリットについて解説します。平屋のローコスト住宅についても紹介していますので、家づくりの参考にしてください。 住宅の建設には高額な費用がかかりますが、できるだけ負担を少なくするためにローコスト住宅を選ぶという方法があります。コストが抑えられることは大きなメリットですが、安全性や品質に不安を感

続きを読む

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |