2024年03月25日 (月)

新築での住宅ローン|控除・利用する流れ・注意点を解説

新築住宅購入のための住宅ローンについて詳しく解説します。金利タイプや商品の特徴、返済額の考え方、住宅ローン控除のポイントなどについて事前に学んでおきましょう。 新築一戸建ての購入では、多くの人が住宅ローンの利用を検討するでしょう。 自己資金がなくても契約できる住宅ローンや、金利が下がる優遇プランを用意している金融機関もあり、住宅ローンの契約に前向きになる材料といえます。 一方で金利タイプや適

続きを読む

2025年01月31日 (金)

2025年の住宅ローンの金利動向を予測したうえで、金利上昇リスクへの対策について解説します。日銀の金融政策により、金利は緩やかに上昇することが予想されます。

日本銀行(日銀)は2024年3月にマイナス金利を17年ぶりに解除し、7月には政策金利を0.25%に引き上げました。これから住宅ローンを借り入れる方は、このような金利動向がどのような影響を与えるのか理解しておく必要があります。

本記事では、2025年の住宅ローンの金利動向を予測するとともに、金利上昇リスクへの対策などについて解説していきます。

住宅ローンの返済に対し、金利がどのような影響を与えるのか理解していきましょう。

目次

2024年3月、日銀の金融政策決定会合においてマイナス金利が解除され、17年ぶりの利上げが決定されました。さらに、7月末に行なわれた会合において、追加利上げが決定しました。

こういった金利上昇の動きは、住宅ローンの金利にも影響を与えると考えられます。

日銀は、2024年3月までマイナス金利政策を実施していましたが、3月にマイナス金利を解除し、7月には政策金利を0.25%に引き上げる決定をしました。

日銀が短期金利を上げると、住宅ローンの変動金利も連動して上昇するのが一般的です。ただし、急なインフレーションを抑制しつつ経済成長を維持するために、当面は緩やかな引き上げにとどまると予想されます。

日銀は2%の物価上昇率達成を目指しており、それには賃金上昇が不可欠であるとの認識を示しています。そのため、賃金上昇を抑制するような急激な金利引き上げは回避すると見られます。

住宅ローンの固定金利は、10年国債利回りなどの長期金利を参考に決定されます。これまで日銀は、市場から国債を買い入れることで市場にお金を供給し、長期金利を低く抑える政策をとってきました。しかし、国債の買入額を月6兆円から徐々に減らし、2026年1月〜3月には月3兆円程度まで減額すると発しました。

この日銀の国債買入額減額は、長期金利の上昇要因となり、今後の住宅ローン固定金利を押し上げる可能性があります。ただし、世界的な金融緩和政策が継続されている限り、日本の長期金利の急激な上昇は抑制されると予測されます。

2025年に住宅を取得し住宅ローンを契約する方にとっては、金利の動向が気になるでしょう。

住宅ローン金利の今後の見通しについて確認していきます。

金利引き上げが緩やかなペースで続く場合、当面の間は固定金利よりも変動金利の方が低い状態が続くと予想されます。

2024年11月時点における変動金利は0.4〜0.6%程度となっており、一部の金融機関では優遇金利措置により0.3%台での借入れも可能です。各金融機関は、住宅ローンの新規顧客獲得に向けて、より魅力ある商品やサービスの提供に力を入れているといえます。

住宅ローンの支払総額は、借入残高と金利の積の合計で計算します。返済開始直後は借入残高が大きいため、変動金利が低い時期に借り入れることで、支払利息を抑え、総支払額を軽減できる可能性があります。

日銀は2%の物価上昇率達成に向けて粘り強く金融政策を実施することを明言し、政策金利を段階的に引き上げる方針を示しました。人手不足や円安が進んだことなどが原因で、今後物価上昇が想定を上回る可能性があるとし、政策金利を2025年後半には1%程度まで引き上げる可能性があるとしています。

ただし、賃金上昇を抑制することなく、物価安定を目指した緩やかな利上げが実施されれば、家計への影響は限定的と考えられるでしょう。

変動金利は、市場金利の変動に連動するため、中長期的な金利上昇局面においては、返済負担が大きくなるリスクがあります。中長期的な変動金利の上昇リスクについては、意識しておく必要があるでしょう。

今後、金利が上昇した場合を想定して、以下の点に留意した住宅ローン計画を立てましょう。

住宅ローンを借り入れた後に金利が1〜2%上昇した場合、月々の返済額がどれくらい増えるのかシミュレーションしておくことが大切です。

金利上昇後の家計状況を把握するには、収入・支出の流れがわかるキャッシュフロー表を作成するのがおすすめです。キャッシュフロー表があれば、金利が上昇した場合にどれだけ支出が増え、家計費がいくら不足するのかがわかります。

変動金利の上昇が不安な方は、固定金利で借りるのもひとつの方法です。しかし、変動金利が引き上げられても、固定金利ほどの金利に至らなければ、変動金利の方が有利というケースもあります。固定金利に切り替える場合は、慎重に検討する必要があります。

返済負担の増加に備えて計画的な貯蓄を心がけたり、余裕資金で繰上返済をしたりするなど、金利上昇リスクに備えましょう。

金利上昇リスクに備えるためには、資産価値が高い土地や建物を意識した家づくりもポイントです。資産価値が高い土地や建物とは、将来的にその価値が下落しにくく、むしろ上昇する可能性が高い不動産のことをいいます。

具体的には、以下のようなポイントを意識して住宅づくりをすると良いでしょう。

こういった特徴のある住宅は金利上昇の局面にあっても資産価値が下がりにくく、リスク回避に役立ちます。

金利が上昇した場合の住宅ローンの返済において、効果的な対策として、次のようなものが挙げられます。

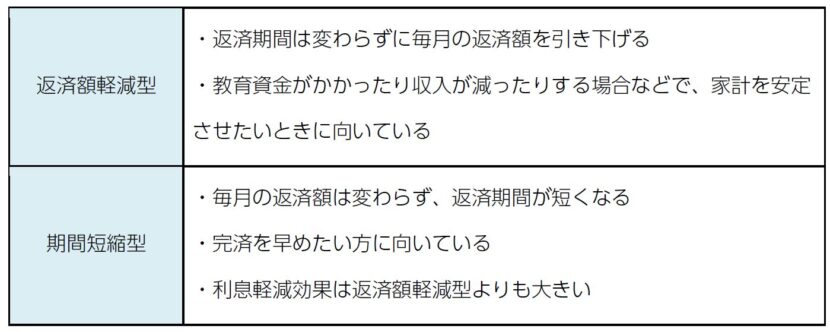

資金に余裕がある場合は、繰り上げ返済をすることで金利上昇時に毎月の返済額の増加幅を抑える効果が期待できます。繰上げ返済をした分は元金に充当されるため、その分の支払い利息がなくなり、総支払額を効率的に減らすことが可能です。 繰上げ返済には、「返済額軽減型」と「期間短縮型」の2つのタイプがあります。

今後の金利上昇による返済額増加が心配な方は、フラット35といった借入期間全体で金利が変わらない「全期間固定金利型」の住宅ローンを検討するのもひとつの方法です。

借入時の金利が住宅ローン完済時まで適用され、返済額が固定されているため、将来の収入と支出を予測しやすく家計の安定化につながります。変動金利のように、金利上昇による返済額の増加を心配することがなくなります。

ただし、全期間固定金利型は、金利タイプの中で最も金利が高く、毎回の返済額も高額になることが多いです。また、金利が下降局面になっても金利は固定で下がらないため、返済額も下がりません。

他の金融機関が取り扱っている条件の良い住宅ローンへの乗り換えができれば、返済負担が軽減されたり、より良い条件の団体信用生命保険(団信)に加入できたりする可能性があります。

ただし、乗り換え時にかかる手数料や諸費用を確認し、乗り換え申込みの際には借入審査を受ける必要があることなど、複雑な手続きが必要なことも頭に入れておきましょう。

2024年は、日銀の金利引き上げの発表を受けて、多くの金融機関で変動金利が引き上げられました。

基準金利が引き上げられる中、優遇金利の幅を広げることで、住宅ローンの新規契約や借り換えを促進しようとする金融機関も見られます。金融機関の間で、金利競争やサービスの充実化などを通じて、住宅ローン利用者の獲得競争が活発化すると考えられます。

変動金利か固定金利かを選べない場合は、両方を組み合わせるミックスローンを選ぶ方法があります。ミックスローンとは、金利変動リスクの分散を目的として、1人の契約者が異なるタイプの金利を組み合わせて借り入れる住宅ローンのことです。

例えば、4,000万円の住宅ローンの場合、半分の2,000万円を変動金利型で、もう半分の2,000万円を全期間固定金利型で契約、というふうに組み合わせられます。

ミックスローンには、金利変動リスクを抑えられるメリットがあります。その一方、契約時に複数のローンの契約をする手間や費用が余計にかかることや、各金利タイプのメリットを十分に享受できないなどのデメリットがあることにも注意しましょう。

これから戸建住宅やマンションの購入を検討している方にとって、住宅市場はどのようになっていくのか気になるところです。日銀の金融政策以降の住宅市場の見通しについて確認していきましょう。

一般的に不動産は、「金利が上がれば投資家からの需要が減退し、価格が下がる」といわれています。金利が上がると住宅ローンの金利も上がり、同じ住宅を購入するにしても毎回の返済額が増えてしまいます。返済額が増加すると、それだけ家を購入できる人が減り、購入をあきらめる人が増えることになるでしょう。

住宅購入者が減ると不動産の需要も減るため、住宅販売会社としては価格を下げざるを得なくなります。このように、住宅購入という点においては、金利上昇が有利になる場合も考えられるのです。

マンション価格は、建築資材や人件費の高騰などの理由から、価格の高止まりがささやかれています。一般的に、マンション建築は企画から建設まで2年ほどかかるとされており、企画時点と市況が変わったとしても値下げに踏み切るのは難しいでしょう。

2024年に建設されているマンションは2022年位に企画されたもので、建築資材などが高騰する前と考えられます。価格高騰後に建築されたマンションは値下げが難しく、急な価格下落は期待しにくい状況といえます。

2025年の住宅ローン金利は緩やかな上昇傾向をたどる可能性が高いと予測されます。当面は変動金利の方が有利といえますが、中長期的な金利上昇リスクには意識しておく必要があるでしょう。

金利変動リスクに備えるには、立地や品質に優れた資産性の高い新築戸建住宅を選ぶことがポイントです。資金計画においては、キャッシュフロー表を作成し、金利上昇時のシミュレーションをしておくと良いでしょう。

2024年03月25日 (月)

新築住宅購入のための住宅ローンについて詳しく解説します。金利タイプや商品の特徴、返済額の考え方、住宅ローン控除のポイントなどについて事前に学んでおきましょう。 新築一戸建ての購入では、多くの人が住宅ローンの利用を検討するでしょう。 自己資金がなくても契約できる住宅ローンや、金利が下がる優遇プランを用意している金融機関もあり、住宅ローンの契約に前向きになる材料といえます。 一方で金利タイプや適

続きを読む

2024年07月30日 (火)

静岡県東部は首都圏へ1時間程度でアクセスできるため通勤・通学にも便利です。静岡県東部・伊豆エリアでの家づくりを検討している方向けに、注文住宅の費用相場や、エリアごとの特徴を解説します。 静岡県東部は一年を通して温暖な気候に恵まれ、豊かな自然に囲まれて生活できるエリアです。首都圏へ1時間程度でアクセスできるため、通勤・通学圏内としての選択肢に入ります。子どもと楽しい時間を過ごせるスポットや公園も多

続きを読む

| SUN | MON | TUE | WED | THU | FRI | SAT | |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 | |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 | |

| 29 | 30 | 31 | |||||

| 1 | 2 | 3 | 4 | ||||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 | |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 | |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 | |

| 26 | 27 | 28 | 29 | 30 |