2024年07月30日 (火)

ローコスト住宅とは?その魅力と注意点について解説

ローコスト住宅とは、一般的な住宅よりも低価格で建築される住宅のことです。ローコスト住宅の特徴やメリット・デメリットについて解説します。平屋のローコスト住宅についても紹介していますので、家づくりの参考にしてください。 住宅の建設には高額な費用がかかりますが、できるだけ負担を少なくするためにローコスト住宅を選ぶという方法があります。コストが抑えられることは大きなメリットですが、安全性や品質に不安を感

続きを読む

2024年03月25日 (月)

新築住宅購入のための住宅ローンについて詳しく解説します。金利タイプや商品の特徴、返済額の考え方、住宅ローン控除のポイントなどについて事前に学んでおきましょう。

新築一戸建ての購入では、多くの人が住宅ローンの利用を検討するでしょう。

自己資金がなくても契約できる住宅ローンや、金利が下がる優遇プランを用意している金融機関もあり、住宅ローンの契約に前向きになる材料といえます。

一方で金利タイプや適切な返済額、住宅ローン控除など、事前に知っておきたい情報が多く、難しい印象があるのも事実です。

そこで本記事では、住宅ローンの基礎知識や注意点、控除のポイントなどを詳しく解説します。これから住宅ローンを契約しようと思う人は、ぜひ参考にしてみてください。

住宅ローンの種類には以下の3つがあります。

それぞれローン契約時の金利や契約中の金利変動に特徴があり、総返済額に影響が出るため、必ず内容を確認してから契約しましょう。

全期間固定金利型住宅ローンは、ローンの借入時から完済まで金利が変わりません。

返済額が変動しないため、返済計画が立てやすい点が特徴です。また、住宅ローン返済中の金利上昇による返済額増加を心配する必要がありません。

ただし、変動金利型よりも金利が高く設定される傾向があると覚えておきましょう。

全期間固定金利型住宅ローンの代表としては住宅金融支援機構が提供するフラット35が挙げられますが、民間金融機関が独自に提供している場合もあります。

フラット35では、2024年2月より一定の条件を満たせば金利を最大で年間1.0%引き下げる制度変更を実施しています。対象となるのは子育て世帯や若年夫婦世帯、高い性能を有する住宅、地方移住による住宅ローンなどです。

固定金利期間選択型住宅ローンは、借入当初から一定期間、金利が固定されるタイプです。

選択した期間内は金利変動の影響を受けず返済額が一定であるため、計画的に家計を管理できます。

選択できる固定金利期間は金融機関によって異なりますが、3年固定・5年固定・10年固定などがあり、固定期間が終了した後は変動金利型に移行するのが一般的です。

固定金利期間選択型は金利変動のリスクを一定期間避けられる一方で、変動金利に移行してから金利が上昇するといった可能性もあります。

金利動向を予測するのではなく、ライフプランに合わせた固定期間の選択が大切です。

変動金利型住宅ローンは、借入期間中に市場の金利動向に応じて金利が変動するタイプです。

一般的には年に2回金利の見直しが行われ、金利が低下すると返済額も減少するため、返済負担が軽減される可能性があります。一方で、金利が上昇すると返済額も増加するため、変動金利型の住宅ローンを契約する場合は、金利の動向をチェックしておくと良いでしょう。

金利の変動に柔軟に対応できる資金計画を立て、金利が何%変動すると返済額がいくら変わるのかシミュレーションするなどの対応が大切です。

新築住宅をローンで購入して後悔しないための主な注意点は、以下のとおりです。

多くの人にとって一生に一度の大きな買い物となるため、注意点を押さえて丁寧に検討しましょう。

金利タイプは長期的な目線で選びましょう。住宅ローンの契約期間は25年超 となるケースが多く、将来的なライフプランや家計への影響も考慮する必要があります。

例えば全期間固定金利型は、借入全期間において金利が一定であるため返済計画が立てやすく、金利変動のリスクを避けたい人に適した金利タイプです。一般的に変動金利より金利が高く設定されている点も考慮して、家計を管理しましょう。

一方、変動金利型は一般的に固定金利よりも低い金利で借入が可能で、借入期間が短い場合には返済負担が少なくなる可能性があります。ただし、借入期間が長期に渡る場合は金利変動による返済額増加のリスクがある点も忘れてはいけません。

住宅ローンの返済額は収入を軸にして考えましょう。返済額は多くても収入の25%以下に抑え、無理のない範囲での検討が好ましいです。

なお、額面の収入ではなく手取りの収入を元に返済額を計算しましょう。額面収入で計算してしまうと、税金や社会保険料が差し引かれて生活が苦しくなる可能性があります。

例えば、年収600万円の人の場合、税金や社会保険料などを差し引いた手取り額はおおよそ450万円前後で す。手取り額が450万円の場合は年間の返済額を112.5万円以下に抑えると良いでしょう。

住宅ローンの返済は、60歳までに返済できる計画が理想です。

住宅ローンの契約年齢に明確な制限はありませんが、一般的には70歳未満とされています。また完済年齢は80歳未満が目安です。

住宅金融支援機構の調査によると、フラット35の申込者の平均年齢は42.8歳 で、2020年度 住宅ローン貸出動向調査によると、2019年の住宅ローン完済までの平均期間は16年 です。

なお、同調査によると住宅ローン契約当初の貸出期間の平均が27年 となっており、多くの人が繰り上げ返済を利用して早めに完済しています。

老後の生活まで考慮して、返済計画を立ててみましょう。

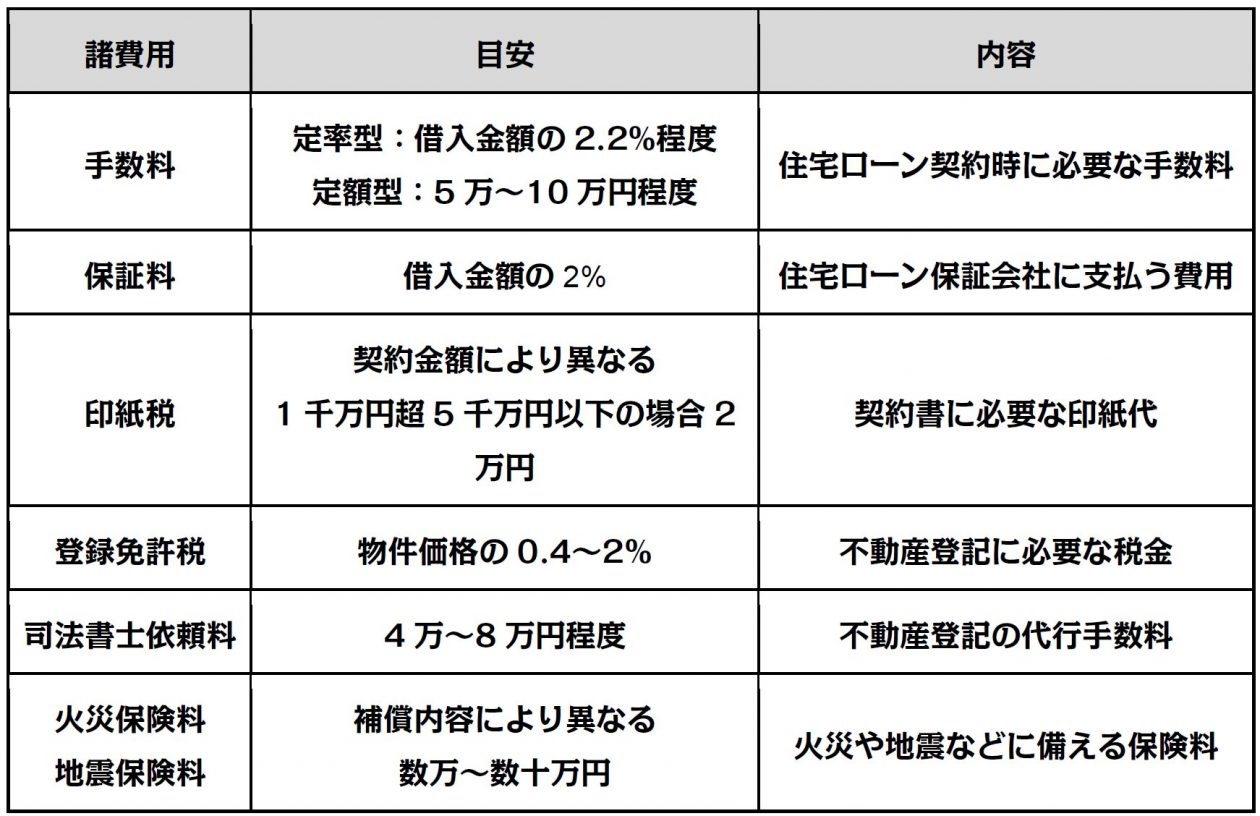

住宅ローンの契約にかかる諸費用を把握しておきましょう。諸費用は金融機関によって異なりますが、物件価格の が目安です。

■住宅ローンの契約にかかる諸費用

なお登録免許税については、期限付きで住宅用家屋の所有権の保存登記 や売買による土地の所有権移転 登記に軽減税率が適用されています。

住宅ローン控除は、所得税や住民税の納税額を抑えられる制度です。新築住宅も条件を満たせば対象になるため、多くの人が活用できます。

住宅ローン控除のポイントをしっかりと確認していきましょう。

住宅ローン控除は、住宅取得者の経済的負担を軽減するための制度です。

住宅ローンを利用して新築や中古住宅を購入した人は、最長13年間に渡って、所得税や住民税の控除を受けられます。

対象となるのは2025年12月末までに購入した住宅に入居する人です。控除額は毎年の住宅ローンの残高に基づいて計算されます。

なお、住宅ローン控除を受けるためには、控除を受ける初年度に確定申告が必要です。

住宅ローン控除を受けるには、以下の条件を満たす必要があります。

他にも、住宅性能によって借入限度額が異なったり、床面積によって所得制限が異なったりするなど細かい基準があります。

詳しくは展示場スタッフにお尋ねください。

住宅ローン控除の控除額は、住宅の設備や期間によって異なります。

例えば長期優良住宅や認定低炭素住宅の場合、控除期間は13年間、毎年の控除額は借入残高の0.7%です。令和6年以降は借入限度額が4,500万円になるため、13年間トータルの最大控除額は410 程で、算出された控除額は毎年の所得税から控除されます。

また所得税から控除しきれない場合は、翌年度の住民税からも控除可能です。

一方で、省エネ基準に適合しない住宅や、条件を満たさない一般住宅の場合、建築の時期によっては控除が適用されなかったり、限度額が低くなったりします。

住宅ローン控除を最大限に活用するためには、住宅の種類や性能をよく検討しましょう。

住宅ローン控除の正式名称は「住宅借入金等を有する場合の所得税額の特別控除」です。

住宅ローン減税といわれるケースもありますが、住宅ローン控除と減税は同じ意味で使われています。

実際に住宅ローン控除を利用すると、控除額が所得税額から差し引かれるため、納税額を抑えられます。実質的に減税の効果があるといっても良いでしょう。

静岡県で利用できる住宅ローンをご紹介します。

それぞれの特徴を把握し、シミュレーションを利用したり担当者と話したりして比較してみましょう。

静岡ろうきんの住宅ローンは、保証料をろうきんが負担するため利用するすべての人が保証料0円で契約できます。

金利タイプは変動金利型と固定金利特約型の選択が可能です。変動金利型では年に2回の金利見直しを行いますが、5年間返済額が変わりません。ただし、元金と利息の割合が変わる点を覚えておきましょう。

固定金利特約型は、固定期間を3年・5年・10年・15年・20年から選択でき、固定期間終了後は改めて固定金利特約型または変動金利を選択します。

JAバンク静岡のJA住宅ローンは、新築購入者向けに一般型と100%応援型を提供しています。

一般型は自己資金が所要資金の20%以上 必要ですが、前年度の税込み年収150万円以上と基準が低いのが特徴です。

一方、100%応援型は所要資金の最高100%の借入が可能なため、自己資金なしで住宅を購入したい人も利用できます 。ただし基準の年収が300万円以上と一般型よりも高い点に留意しましょう。

静岡銀行の住宅ローンは以下の3商品です。

住宅新時代は固定金利型の住宅ローンで、当初固定金利期間を選択できます。

一部の店舗では土日も営業しているため、平日は忙しくて相談に行けない人も利用しやすいでしょう。

清水銀行の住宅ローンは、以下の3つの商品が用意されています。融資額の上限はいずれも1億円です。

なお金利引下げプランを実施しており、「ずっと引き下げプラン」なら年1.425%~1.725% 、「最初しっかりプラン」なら最大年1.500% を上記金利から引き下げられます。

またフラット35の取り扱いもあるため、長期固定金利の利用も可能です。

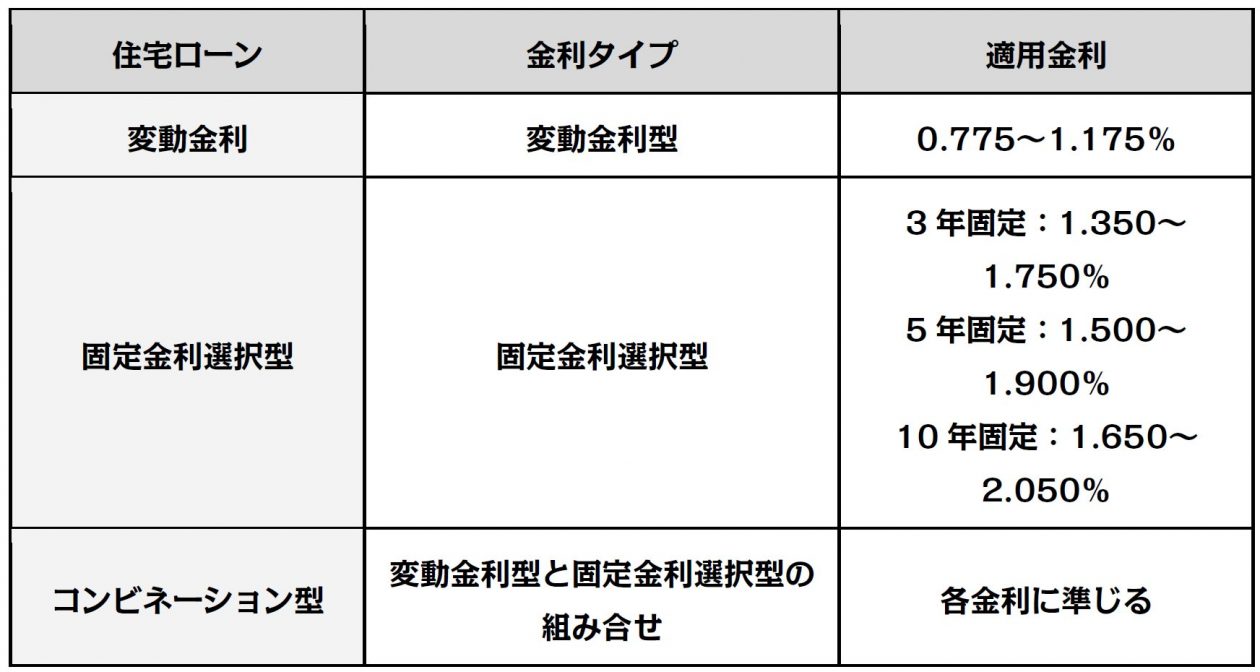

静岡中央銀行の住宅ローンには、以下のとおり3つの金利タイプがあります。

コンビネーション型は変動金利型と固定金利選択型の2本分の契約 となります。

また契約年齢の上限が70歳以下のため、高齢でも利用できる点が特徴です。

新築住宅の購入には住宅ローンの理解も重要です。

特に金利タイプの選択や返済額の検討には時間をかけて、無理のない返済計画を立てましょう。

また、住宅ローンを契約した初年度は、住宅ローン控除のための申告手続きを忘れないように気をつけてください。最長13年間に渡って控除が受けられるため、家計への大きな助けになるはずです。

家づくりを具体的に検討したい、実際のモデルハウスを見たり相談をしたいという方はぜひお近くのSBSマイホームセンター展示場へお越しください。

また、住宅ローンや資金計画に関しては、下記の記事で詳しく解説していますので、こちらも参考にしてください。

▶住宅購入時に失敗しない資金計画!失敗例から対策を学ぼう

※記事は2023年7月時点の内容です。

https://www.sbs-mhc.co.jp/column/moneyplan/20230702/

▶住宅ローンの金利動向はどうなる?後悔しない借入のタイミングとは?

※記事は2023年6月時点の内容です。

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |